創業融資審査時に必ずチェックされる!?信用情報とは

信用情報とは

個人や企業における金融取引や信用状況に関する情報を指します。

この情報は、主に金融機関や信用情報機関によって管理され、融資やクレジットカードの発行など、信用取引を行う際の審査に活用されます。

日本政策金融公庫の創業融資と信用情報の関係

これから事業を始めるにあたって日本政策金融公庫の創業融資を申込みされる方は、信用情報の内容が創業融資の成功を左右する可能性があります。

たとえば、過去に借金返済の遅延があったり、クレジットカードの延滞があったりする方がその事実を覚えておらず、融資面談時に審査担当者から過去に支払いの遅延などがなかったか聞かれた際に正しく伝えられなかった場合には、審査担当者からの印象が悪くなります。

日本政策金融公庫の審査担当者は、創業融資を申込む方の過去の信用情報をチェックしている可能性が高く、融資面談で事実と異なることを話していると、「この人は信用できない」「事実を隠す人」と誤解され創業融資を断られる可能性もあります。

過去に延滞があっても創業融資を受けられる可能性はありますが、事実と異なることを話す人に創業融資を行うのは難しいと考えられます。

こういった事態を避けるためにも、事前に自身の信用情報の内容や開示される情報の仕組みを確認しておくことが、信用取引を円滑に進めるために役立ちます。

1.信用情報の主な内容

信用情報には以下の様な情報が含まれます。

①個人情報

氏名、生年月日、住所、電話番号、勤務先などの基本的な情報

②取引情報

・クレジットカードやローンの契約内容(契約日、利用限度額、返済方法など)

・利用状況(利用金額、返済履歴など)

③返済状況

・毎月の返済状況(正常に返済されているか、遅延があるかなど)

・過去の延滞履歴や債務整理(任意整理、破産など)の情報

④事故情報

いわゆる「ブラックリスト」情報と呼ばれる、支払いが大幅に遅延した場合や債務整理を行った場合の記録

2.主な信用情報機関

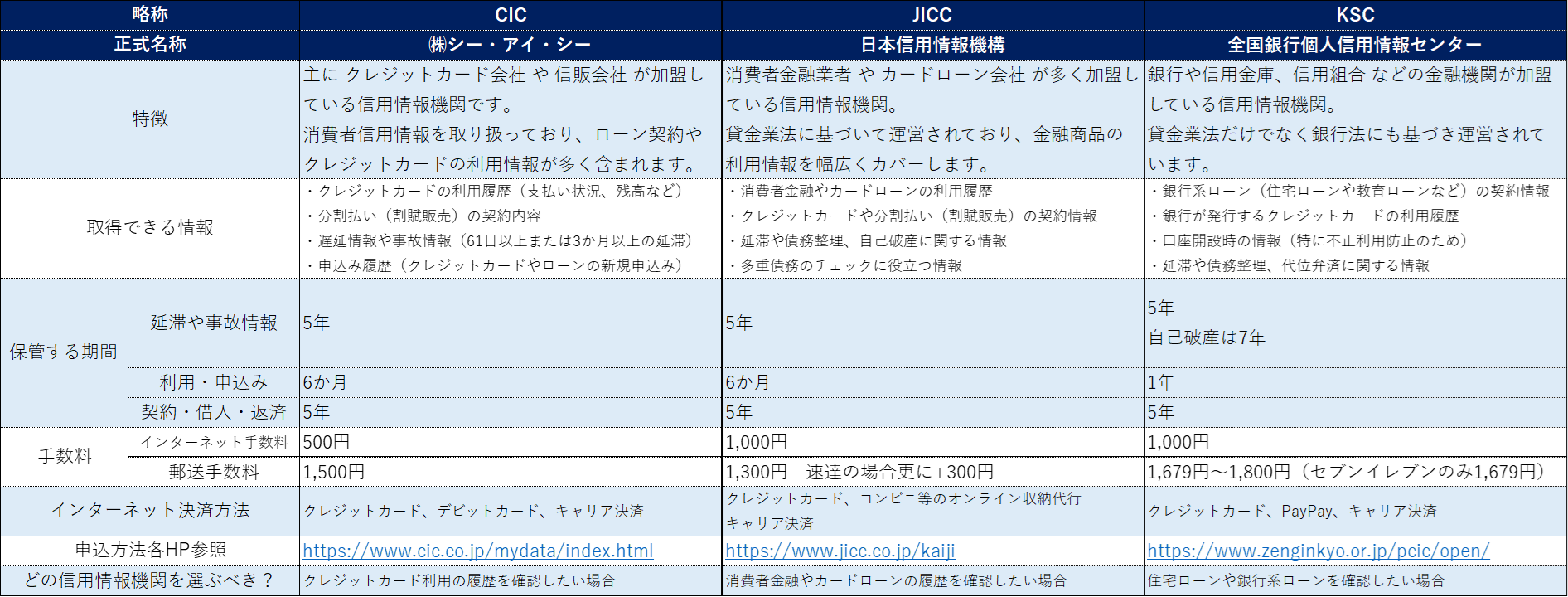

日本には主に以下の3つの信用情報機関があります。

それぞれ取り扱っている情報は異なりますが、北海道に本店を置く金融機関の多くは下記の3つの信用情報機関に加入しております。

また、日本政策金融公庫は下記3つのすべての信用情報機関に加入しており、創業融資の審査においても申込みをした方の信用情報をチェックしているものと考えられます。

①CIC(株式会社シー・アイ・シー)

主にクレジットカードや信販会社の情報を管理。

ショッピング利用や分割払い、カードローン情報を提供。

②JICC(日本信用情報機構)

消費者金融やカードローンの情報を管理。

小口ローンやキャッシングの情報が多い。

③KSC(全国銀行個人信用情報センター)

銀行や信用金庫などの情報を管理。

住宅ローンやカードローン、教育ローンなどの情報を管理。

3.信用情報の確認方法

信用情報は、自分の情報を信用情報機関から取り寄せて確認することが可能です(これを「本人開示」と言います)。

確認方法としてインターネットによるPDFなどのデータ上で確認する方法と、郵送による紙書類で確認する方法があります。

どちらも手数料がかかりますが、基本的にはインターネットを利用する方が安くかつ、すぐに確認することができます。

確認できる情報は、それぞれの信用情報機関が把握している情報によって異なりますので、確認したい情報にしたがってそれぞれ取り寄せる必要があります。

信用情報の保管期間は、通常は契約終了後5年程度、事故情報は5~7年程度が一般的です。

信用情報を正しく理解し、健全な金融取引を行うことが信頼構築の第一歩となります。

本人開示の方法は下記のURLをご参照ください。

・CIC https://www.cic.co.jp/mydata/index.html

・JICC https://www.jicc.co.jp/kaiji

・KSC https://www.zenginkyo.or.jp/pcic/open/

4.延滞・遅延がある場合の融資の可能性について

①返済予定日から1日でも延滞している場合

返済日から1日でも遅延すると、銀行などの金融機関は「延滞」とみなされます。

「延滞」になると、銀行や日本政策金融公庫などの金融機関からの印象は悪くなってしまいます。

必ずしも創業融資を断られるとは限りませんが、審査ではマイナス評価になります。

②事故情報として登録されブラックリスト扱いになっている場合

返済予定日から61日以上、または3か月以上支払いが遅延する場合には、事故情報として信用情報機関に登録され、いわゆるブラックリストとして扱われます。

完済してからも最長で5年間は事故情報が登録されていることが多いため、この期間は融資を断られる可能性は高いです。

③過去に債務整理をしている場合

債務整理(任意整理や自己破産など)している場合には、CICやJICC、KSCなどすべての信用情報機関で情報共有されます。

ただし、債務整理の情報がずっと登録されたままではなく、債務整理の開始決定等があった日から最長で7年間を経過している場合には、信用情報からその登録が抹消されることになるため、日本政策金融公庫の審査に影響しない可能性があります。

5.まとめ

・ご自身の信用情報にご不安がある場合には、まずは信用情報を確認するようにしましょう。

・信用情報に問題があることを理由に創業融資を諦める必要はありません。

程度にもよりますが、過去に支払いの遅延が1度だけあったことが発覚したからといって、それだけで創業融資を受けられないとは言い切れません。

・日本政策金融公庫の審査担当者は、信用情報だけでなく、創業計画の内容や創業者の熱意や人柄、自己資金の貯蓄などから総合的に融資を行うかどうか判断されます。

札幌創業融資ナビでは、札幌を中心に創業を考えている方の融資サポートを実施しております。現在の状況から、日本政策金融公庫の創業融資を受けられるか無料診断をしておりますので、こちらの無料診断フォームからぜひお問い合わせください。

- ■ この記事の監修者

- マケットコンサルティング株式会社 代表取締役 / 税理士

- 伊東 祐生(いとう ゆうき)

2019年に起業し、自身も創業フェーズにおいてグループ全体で5000万円超の融資調達に成功する。これまでの創業融資サポートの成功率は90%を超え、数多くのスタートアップ支援を行っている。

税理士、認定支援機関のコンサルタントが

融資成功までを完全サポートします

札幌創業融資ナビは、中小企業庁から「経営革新等支援機関」の認定を受けている

マケットコンサルティング株式会社|伊東 祐生税理士事務所が運営をしております。

これまで数多くのスタートアップの資金調達をサポートさせていただき、

「金融機関の融資可能回答額から2倍以上の資金調達を成功させた事例」

「融資可能額0円回答から、資金調達を成功させた事例」

など数多くの成功事例がございます。

サポートは

完全成功報酬型ですので

まずは無料診断より

お問い合わせください

- ■ この記事の監修者

- マケットコンサルティング株式会社 代表取締役 / 税理士

- 伊東 祐生(いとう ゆうき)

2019年に起業し、自身も創業フェーズにおいてグループ全体で5000万円超の融資調達に成功する。これまでの創業融資サポートの成功率は90%を超え、数多くのスタートアップ支援を行っている。